[项目名称]

居民综合所得个人所得税申报

[申报条件]

居民工资、薪金、劳务报酬、稿酬、特许权使用费等综合所得的个人收入。符合下列条件之一的,在取得收入的次年3月1日至6月30日内填写《个人所得税年度自行纳税申报表》等相关资料,并与最终结算一起办理最终结算或纳税申报:

1。综合收入来源于两个以上地方,综合收入年度收入扣除专项扣除后的余额超过6万元;

2。个人劳务报酬、作者作品报酬、版税收入一项以上,总收入减去专项扣除额后的余额超过六万元;

3。纳税年度的预缴税额低于应纳税额;

4。纳税人申请退税;

5。纳税人获得综合收入,扣缴义务人不扣缴税款

[设置基础]

1。《中华人民共和国税收征收管理法》第二十五条第一款

2。《中华人民共和国个人所得税法》第二条

3。《中华人民共和国个人所得税法实施条例》第二十五条

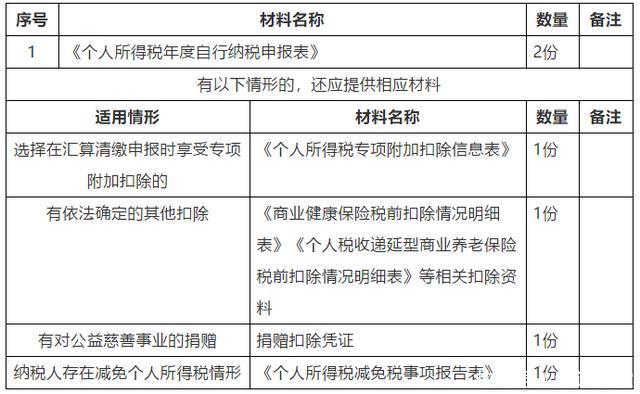

[办证材料]

点击添加图片说明(最多60字)

[地址]

1。可以通过办税服务厅(处)办理。具体位置可在各省(自治区、直辖市、计划单列市)税务局网站的“办税服务”栏查询

2。这件事可以在同一个城市处理。

[经办机构]

主管税务机关

[收费标准]

无收费

[经办时间]

即时结算

[联系电话]

主管税务机关公众联系电话可在各省(自治区、直辖市、计划单列市)税务局网站“纳税服务”栏目查询

[处理程序]

[纳税人注意事项]

1。纳税人对提交材料的真实性和合法性负责

2。该表可在各省(自治区、直辖市、计划单列市)税务局网站的“下载中心”栏目中找到并下载,也可在办税服务大厅领取。

3。税务机关提供“最多运行一次”的服务在信息完整、符合法定受理条件的前提下,纳税人最多只需去一次税务机关。

4。纳税人未在规定期限内申报纳税、报送纳税信息的,将影响纳税信用评价结果,并按照《中华人民共和国税收征收管理法》的有关规定承担相应的法律责任

5。享受子女教育、继续教育、住房贷款利息或住房租金特别附加扣除以及赡养老人的纳税人,可以向支付工资和薪金的扣缴义务人提供符合条件的纳税人上述特别附加扣除的相关信息。也可以从负责汇款和结算的税务机关扣除。

纳税人未取得工资、薪金所得,仅取得个人劳务报酬、作者工作报酬和特许权使用费所得,需要享受特别附加扣除的,应向汇款地主管税务机关提交《个人所得税特别附加扣除信息表》,在办理结汇、付款申报时予以扣除。

享受大病医疗特别附加扣除的纳税人,在向汇款地主管税务机关申请时自行扣除。

6。纳税人因移民而注销中国户籍,在注销户籍当年取得综合收入的,应在注销户籍前完成当年综合收入的最终结算,并提交《个人所得税年度自行纳税申报表》

尚未办理上一年度综合收益决算的,应当一并办理注销户籍纳税申报

7。纳税人在申请注销户籍纳税申报时,需要申请特别附加扣除或者依法确定的其他扣除的,应当向税务机关提交《个人所得税特别附加扣除信息表》、《商业健康保险税前扣除明细表》和《个人所得税递延商业养老保险税前扣除明细表》

8。纳税人欠缴或者少缴税款的,应当在注销户口前结清欠缴或者少缴税款纳税人分期缴纳税款未缴纳的,应当在注销户口前结清未缴纳的税款。

9。纳税人需要进行最终结算的,应当向其工作和就业单位的主管税务机关申报纳税。如果纳税人有两个或两个以上的办事处或就业单位,他/她应选择向其中一个办事处或就业单位所在地的主管税务机关申报纳税。

未就业或受雇的纳税人,应向其户籍所在地或经常居住地的主管税务机关申报纳税。

10。纳税人应当准备收入、特别扣除额、特别附加扣除额、依法确定的其他扣除额、捐赠、税收优惠等相关数据,以备日后参考或者按照规定报送。