结算是财务人员的主要项目。自去年12月以来,许多金融合作伙伴已开始为和解做准备,并遇到了许多问题。针对大家关心的热点问题,我们梳理了企业所得税结算和缴纳中经常遇到的问题,以及那些需要快速了解的小伙伴。

1。企业所得税的结算会导致什么会计调整?

每年5月31日前,企业应完成企业所得税汇算清缴工作所得税费用根据会计准则或会计制度计算,而所得税应根据税法计算。两者之间有差异根据最终结算结果,将出现以下三种情况:

1年。企业应缴纳的企业所得税金额等于应计企业所得税金额,结算后“应缴纳企业所得税”明细科目为0;

2年。企业应缴纳的企业所得税金额小于应计企业所得税金额,且结算后“应缴纳企业所得税”明细科目大于0;

3年。企业应缴纳的企业所得税金额大于应计企业所得税金额,结算后“应缴纳企业所得税”明细科目小于0

显然,后两种情况需要调整

2。不同企业之间的结算和支付是否有差异?

目前,不同的企业适用不同的会计准则或制度,主要有三类:

类1年。企业会计准则;

2年。小企业会计准则;

3年。企业会计制度

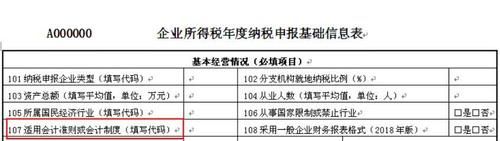

在的最终结算中,必须填写基本信息表,其中要求的“107应遵守会计准则或会计制度”原因是采用不同的准则或制度直接影响会计处理方法。

“107适用的会计准则或会计制度”:纳税人从“会计准则或会计制度类型代码表”中选择相应的代码,按照会计准则或会计制度填写

三、所得税会计的主要处理

所得税会计有两种方法:

法(1)应纳税额法

应付税款法是指现行税前会计利润与应纳税所得额之间的差额影响税额的会计处理方法,直接计入当期损益,不递延至未来期间

根据《应纳税法》,没有必要确认受税前会计利润与应纳税所得额之间差异影响的应纳税额,因此计入当期损益的所得税费用等于根据当期应纳税所得额计算的应纳税所得额

(2)资产负债表负债方法

资产负债表债务法是根据资产负债表所列资产和负债的账面价值和计税依据,分析税收差异,确定所得税对差异的影响的会计方法。

1年。账面价值

是指按照会计准则的规定进行会计核算后,在企业资产负债表中列示的金额账面价值分为资产账面价值和负债账面价值

资产账面价值

=资产原始账面价值-累计折旧-累计摊销-减值准备

正常情况下,资产的账面价值是计算未来会计利润时要扣除的金额,即企业按照会计规定进行会计核算后,在资产负债表左侧列示的金额。

债务账面价值=债务账面价值-债务扣除额

表示企业按照会计制度进行会计核算后,资产负债表右侧列示的金额

2年。税基

资产负债表债务法涵盖的计税基础分为资产计税基础和负债计税基础

(1)资产计税基础

资产计税基础是指在收回资产账面价值的过程中,为计算和缴纳企业所得税,可以从流入企业的任何收益中扣除的金额,即未来不需要纳税的资产价值

资产计税基础

=资产购置成本-根据税法

在前期税前扣除的金额=根据税法规定,在未来使用或处置资产时,税前金额

作为成本在正常情况下,资产进入企业时的账面价值等于计税基础的账面价值,但账面价值与计税基础的账面价值之间的差异是由后续会计期间的会计准则、会计制度规定和税法规定之间的差异造成的。

(2)债务税基础

负债的计税基础是指在计算未来期间的应纳税所得额时,负债的账面价值减去税法规定的可抵扣金额表示为:

负债计税基础=负债账面价值-负债在未来期间税前可扣除的金额

=未来期间不允许税前扣除的负债账面价值的256%

3年。暂时性差异和永久性差异

:

在某一会计年度的前几年损失不予赔偿的前提下应税所得=会计利润+调整后应税所得-调整后应税所得

会计利润-应纳税所得额=调整后应纳税所得额-调整后应纳税所得额

在上述公式中,会计利润与应纳税所得额之间的差额为当年应纳税所得额的增减,其中:

。不允许根据未来会计期间的会计利润向相反方向调整的差异是永久性差异。

。根据未来会计期间的会计利润,允许向相反方向调整的差额是暂时差额

。暂时性差异分为应纳税暂时性差异和可抵扣暂时性差异

。在本年会计利润的基础上减少应纳税所得额,在未来(转回)实现年度会计利润的基础上增加应纳税所得额因此,其属性是应税暂时性差异

资产账面价值-资产计税基础> 0,应纳税暂时性差异递延所得税负债

资产账面价值-资产计税基础< 0,可抵扣暂时性差异递延所得税资产

负债账面价值-负债计税基础> 0,可抵扣暂时性差异递延所得税资产

负债账面价值-负债计税基础< 0,应纳税暂时性差异递延所得税负债